経済産業省ホームページの新型コロナウイルス感染症関連サイトに、持続化給付金の申請方法の資料が掲載されました。

経済産業省のこのサイトは、新型コロナウイルス感染症の緊急経済対策に関する情報がわかりやすく掲載されています。特にここの支援策パンフレットは日々更新されている他、他省庁関連の支援策も横断的に掲載してありますので、非常にわかりやすくなっています。雇用調整助成金の情報についても厚生労働省のホームページより、いち早く情報が掲載されていたりしています。

今回の資料は

持続化給付金に関するお知らせ(速報版)を更新しました (4月27日更新)(PDF形式:794KB)(New!)

持続化給付金に関する申請要領 中小法人等事業者向け(速報版)を公表しました(PDF形式:2,691KB)(New!)

持続化給付金に関する申請要領 個人事業者等向け(速報版)を公表しました(PDF形式:2,427KB)(New!)

などが新しくなっています。

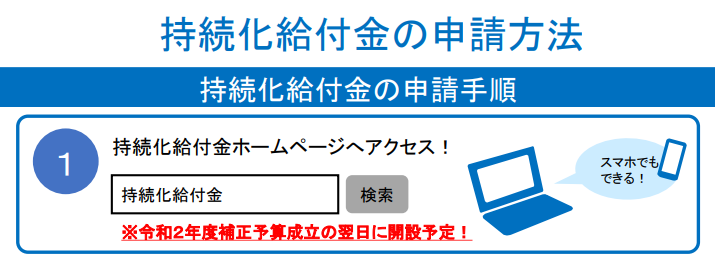

申請方法の詳細などが事前に告知されていて、申請のサイトも補正予算成立の翌日に開設されるとのことです。 これらのパンフレットは、一般の事業者にもわかりやすいように、イラストを工夫したり、算出方法の例をあげたりしていてかなり力が入っています。

新たにわかったこと(給付額の算定に関する特例)

以下のような特例についての詳細がわかりました。

A-1 対象月の属する事業年度の直前の事業年度の確定申告が完了していない場合

A-2 申請書と証拠書類等の法人名が異なる場合

B-1 創業特例

2019年1月から12月までの間に設立した法人に対する特例

B-2 季節性収入特例

月当たりの事業収入の変動が大きい法人に対する特例

B-3 合併特例

事業収入を比較する2つの月の間に合併を行った法人に対する特例

B-4 連結納税特例

連結納税を行っている法人に対する特例

B-5 罹災特例

2018年又は2019年に発行された罹災証明書等を有する法人に対する特例

B-6 法人成り特例

事業収入を比較する2つの月の間に個人事業者から法人化した者に対する特例

B-7 NPO法人や公益法人等特例

特定非営利法人及び公益法人等に対する特例

この中でよくありそうな例としては

A-1 4月の売上が急減したが、3月末決算の確定申告が完了していない場合など

2事業年度前の確定申告か、税理士の押印署名がされた申告予定の書類を提出すればよいようです。

B-1 昨年度設立した法人の場合

対象月の月間事業収入が、2019年の月平均の事業収入に比べて50%以上減少していれば、2019年の月平均事業収入×12カ月から対象月の事業収入×12カ月を引いた額が給付額になるようです。

2019年に設立後の月平均事業収入の12カ月分を前年の事業収入とみなしてくれるため、設立間もない事業者にも活用できそうです。

B-2 月間事業収入が季節性で変動が大きい場合

非常にややこしいため計算事例が2通り挙げられています。

B-5 罹災の影響で、2019年の事業収入が下がっている場合など

2018年又は2019年の罹災証明書を添付すれば、2019年の事業収入に代えて、罹災した前年度の事業収入の提出をすることができます。

B-6 2020年に法人成りした場合

個人事業者から法人化した場合には、個人事業者としての2019年の確定申告書類で収入比較して申請することができるようです。

個人事業者向けの申請は?

個人事業者の持続化給付金の上限額は100万円で、給付金の計算方法は法人と同じですが、月別事業収入の記載がない青色申告の人や、白色申告の人は2019年の月平均の事業収入と対象月の月間事業収入を比較することができます。

この場合にも対象とする月の売上がわかる書類が必要ですが、個人事業者の場合にはこれらの帳簿や売上台帳などを作成せずに、確定申告の時に集計している人が多いのが現状です。 今回の申請には、月の売上がわかる書類が必要ですので、今の内からこれらの売上データを記帳しておくようにしましょう。

通常の補助金や助成金では不正受給を防ぐために、多くの書類の提出が必要ですが、今回の持続化給付金は困っている人に迅速に給付金が渡るように、申請が簡素化されています。

新型コロナウイルスの影響で売上の激減した事業者であれば、ほとんど対象となるものと思われますので、この給付金は是非活用するようにしましょう。